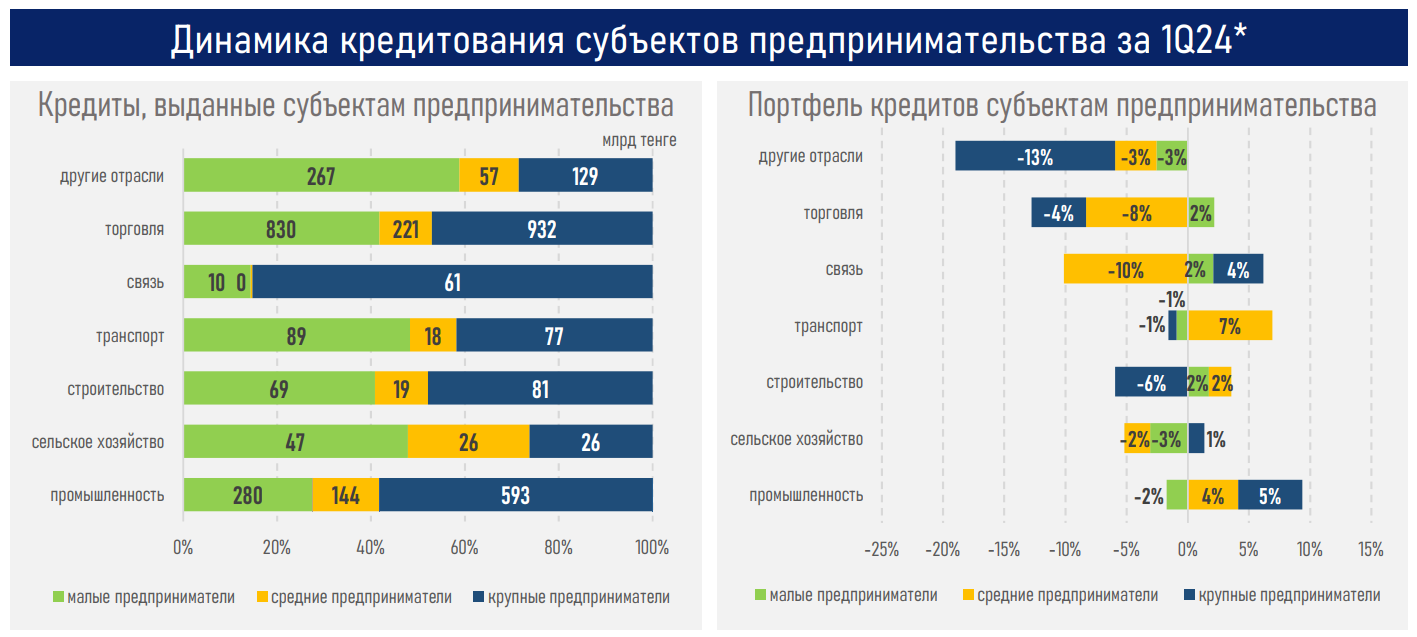

Тем временем доля одобрений по поступившим заявкам на кредиты снизилась у всех субъектов.

Аналитический центр Ассоциации финансистов Казахстана (АФК) опубликовал обзор кредитования субъектов предпринимательства за первый квартал 2024 года, передает inbusiness.kz.

Ключевые тенденции

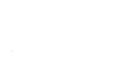

- По итогам первого квартала 2024 г. банковский сектор (БВУ + БРК) выдал бизнесу 4 трлн тенге новых займов, что на 33% или 1 трлн тенге больше, чем за аналогичный период 2023 года.

- В разрезе субъектов кредитования произошел двухзначный прирост по всем направлениям (малым предпринимателям на 37%, средним — 21%, крупным — 33%), значительно превышающий целевой показатель в "не менее 20%", озвученный главой государства.

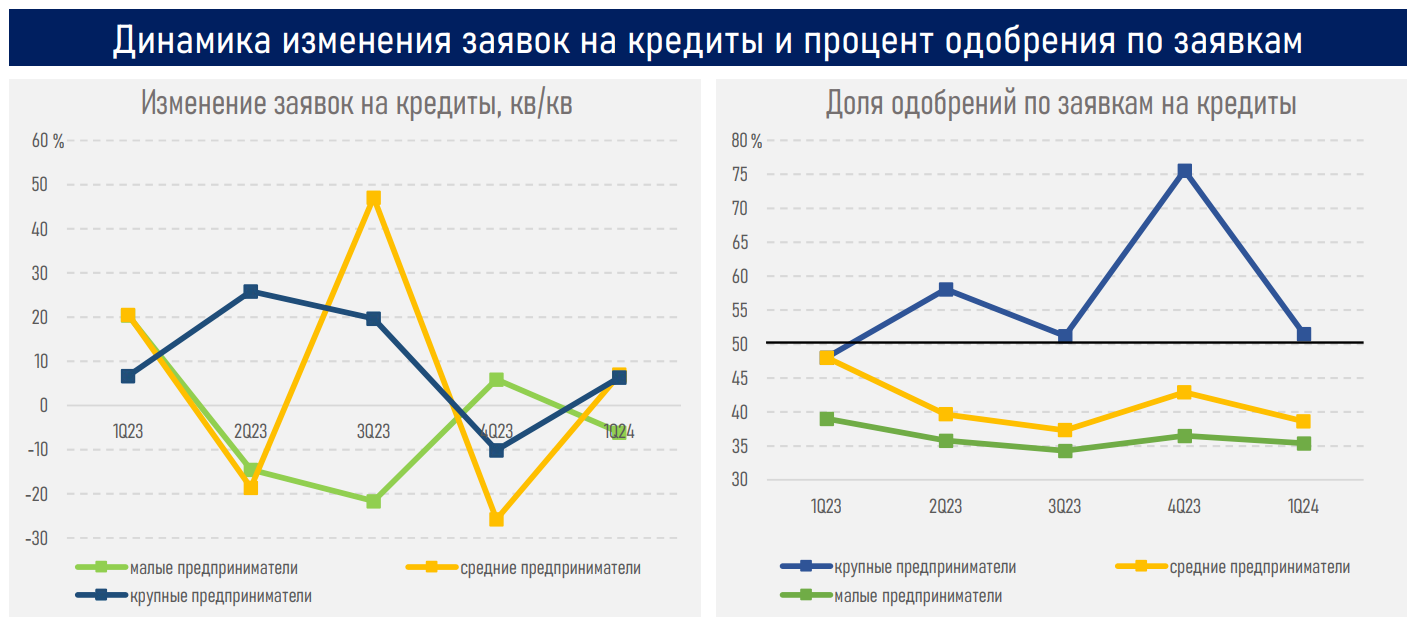

- Такая динамика поддерживалась высоким спросом на заёмные ресурсы на фоне всё ещё низкого проникновения кредитования (согласно Опросу НБРК предприятий реального сектора экономики, у 55% предприятий отсутствует долг перед банками), снижением стоимости кредитных ресурсов, возобновлением финансирования в рамках госпрограмм.

- Отметим, что ценовые условия по кредитам улучшились для малого (на 40 б.п.) и среднего бизнеса (на 90 б.п.), и немного возросли для крупного (на 80 б.п.) на фоне довольно осторожного снижения базовой ставки.

- В то же время объёмы заявок на ссуды оставались на положительной территории у малого (+6,3% кв/кв) и среднего бизнеса (+7,0% кв/кв), но скорректировались у крупного (-6,1% кв/кв) на ожиданиях дальнейшего улучшения ценовых условий. Отметим, что экономическая целесообразность выждать более выгодные условия намного выше из-за крупных объёмов займов.

- Тем временем доля одобрений по поступившим заявкам снизилась у всех субъектов (см. ниже), отражая как повышенный кредитный риск бизнес-заемщиков, так и высокую базу предыдущего квартала (в конце прошлого года некоторые банки запустили залоговые и беззалоговые скоринговые продукты для бизнеса).

- Отметим, по результатам статистического анализа НБРК, в 1-м квартале 2024 года доля устойчивых предприятий уменьшилась до 17,8% (18,1% ранее), в том числе среди малых предприятий — до 18,5% (19,5% ранее), крупных — 15,5% (16,2%); но у средних выросла до 18,3% (17,4%).

- Качественный отбор заявок при практически неизменном портфеле займов (−0,1%) обусловил сохранение низкого уровня просроченной задолженности на уровне 2,3% (2,2% на начало года).

- Вместе с тем благоприятная статистика по инфляции (месячный рост ИПЦ в стране опустился до необходимого уровня в 0,41% для достижения таргетируемого показателя годовой инфляции в 5%) открывает пространство для дальнейшего снижения базовой ставки на ближайших заседаниях НБРК.

- Соответственно, потенциал для дальнейшего улучшения финансовых условий остается высоким и будет выступать фактором стимулирования спроса на кредиты со стороны бизнеса. По результатам Опроса НБРК, в текущем квартале ожидается дальнейшее увеличение спроса со стороны субъектов среднего и крупного бизнеса.

Изображение Credit Commerce с сайта Pixabay